中国文化旅游产业需求日益旺盛,文旅市场不断发展、规模稳步扩大。那么在过去的2017年,文旅产业有哪些投资热点?2018年又有何新趋势呢?im电竞官网旅游研究院与im电竞官网旗下大地云游联手打造《2018中国文旅产业投资发展趋势》分析报告,将为您解惑。

让我们回顾一下刚刚过去的2017…2017年旅游投资高频关键词

2017年旅游投资十大关键词是:文化旅游、景区、乡村旅游、度假区、贵州、宁夏、生态旅游、万亿元、特色小镇、PPP 。

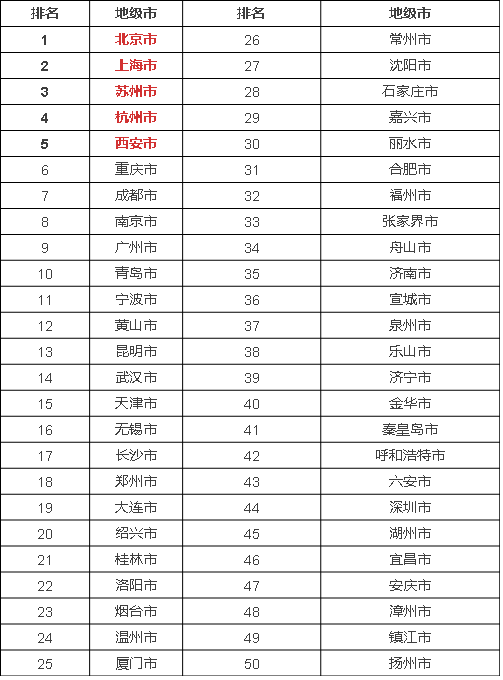

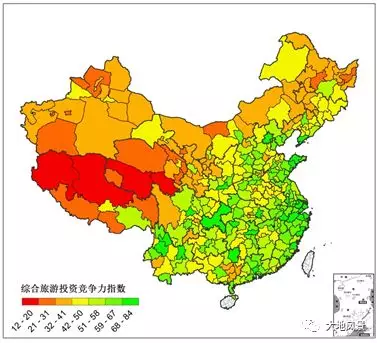

2017中国城市旅游投资竞争力榜单

数据来源:大地云游

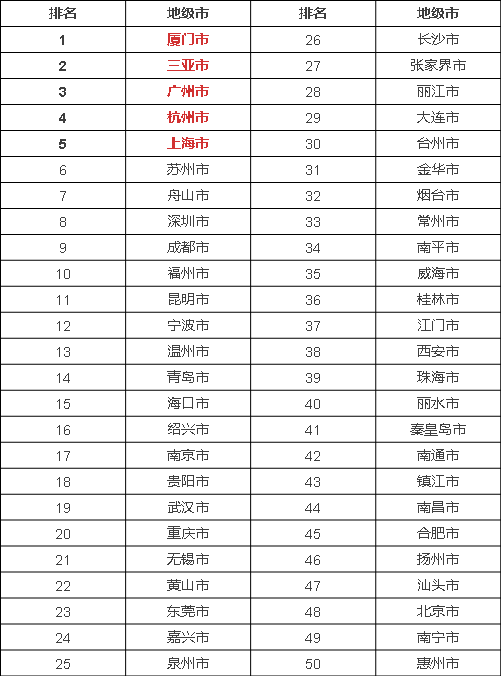

中国城市休闲旅游投资竞争力50强

数据来源:大地云游

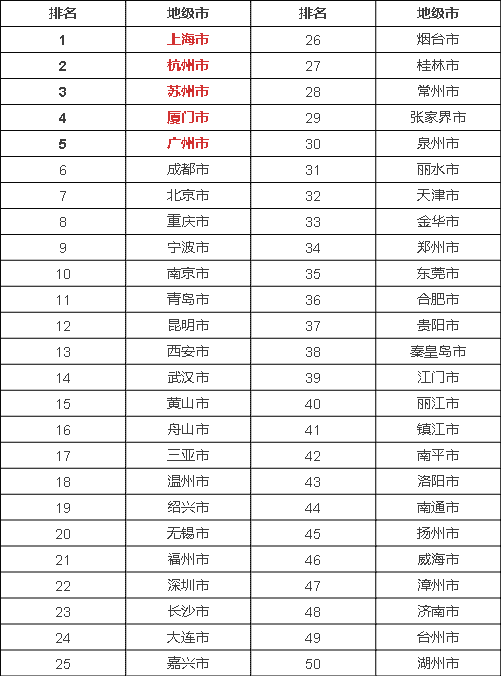

中国城市综合旅游投资竞争力50强

数据来源:大地云游

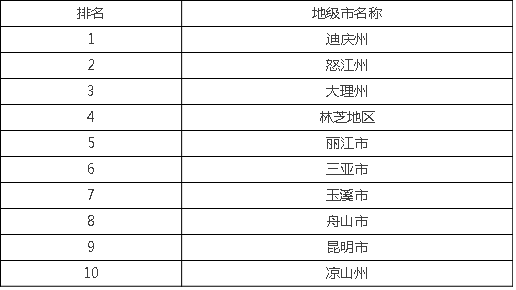

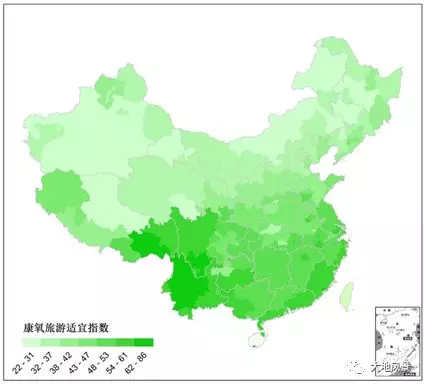

10大最具投资潜力康养度假旅游目的地

数据来源:大地云游

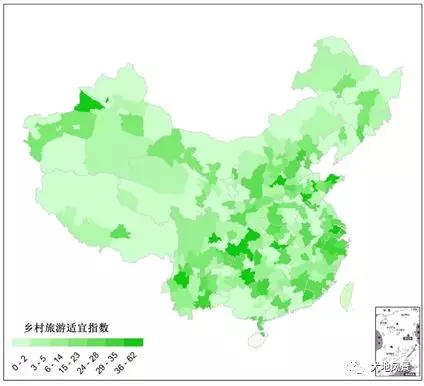

10大最具投资潜力乡村旅游目的地

数据来源:大地云游

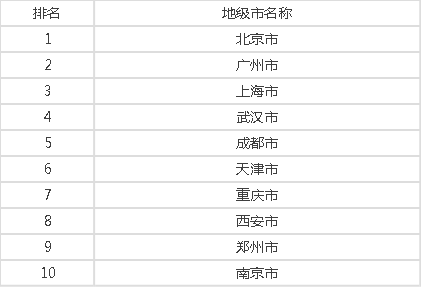

10大最具投资潜力研学旅游目的地

数据来源:大地云游

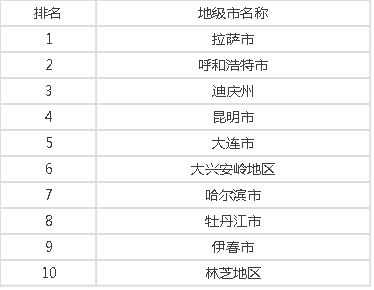

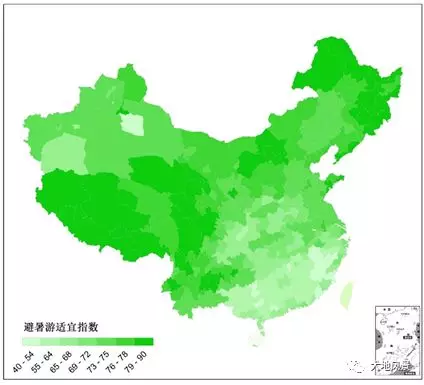

10大最具投资潜力避暑旅游目的地

数据来源:大地云游

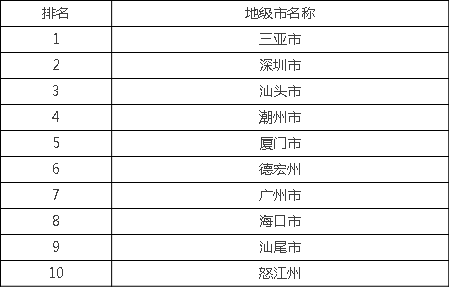

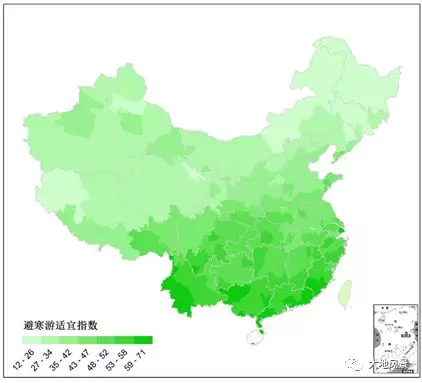

10大最具投资潜力避寒旅游目的地

数据来源:大地云游

2018中国文旅产业投资发展趋势预测

1.旅游投资热点区域

京津冀一体化的国家战略使京津冀地区一直是投资的热点区域。尤其是2017年4月,党中央、国务院公布设立河北雄安新区,作为北京非首都功能疏解的集中承载地,再加之冬奥会、第二机场、通武廊等政策的发酵,京津冀地区更是成为了近期市场追捧的热点。旅游业作为京津冀一体化和经济发展的一个重要领域,2018年必然会成为国内旅游投资的热点区域。在京津冀106个重点旅游投资项目中,旅游企业投资商仅有27个,占比26.7%,其余均为非旅企业投资商,占比73.3%。

京津冀地区非旅企业投资商比例

数据来源:网络数据(不完全统计)

大型非旅企业加速进军旅游业,跨行投资态势明显。中信、华夏幸福基业、绿地、恒大等大型集团,以及首钢集团、中粮集团、中铁置业、京煤集团等不同领域的投资开发商,纷纷将资金投向文旅项目。

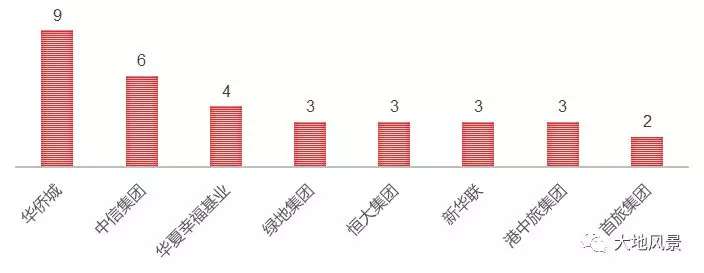

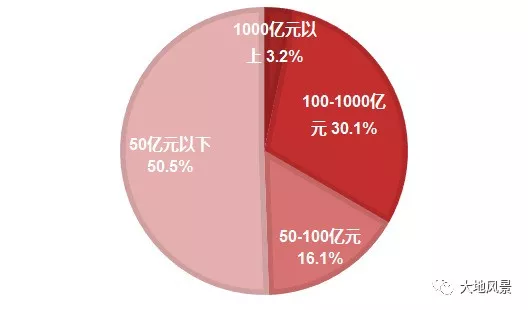

京津冀地区八大旅游投资重点企业在京津冀地区投资项目数量对比数据来源:网络数据(不完全统计)大型非旅企业主要着眼于线上流量入口和线下资源整合,通过投资、并购相关企业完善自身产业链条,打造消费闭环,拓宽盈利空间。旅游投资进入大资本时代,百亿旅游投资项目占比33.3%。京津冀协同发展战略的深入实施,吸引了大量的投资企业加入京津冀文化旅游发展的潮流之中,加速推动了京津冀地区旅游业进入大资本时代。在京津冀106个重点旅游投资项目中,百亿元以上的的旅游投资项目有28个,其中千亿元以上的有3个。

旅游项目投资金额所占比例

数据来源:网络数据(不完全统计)

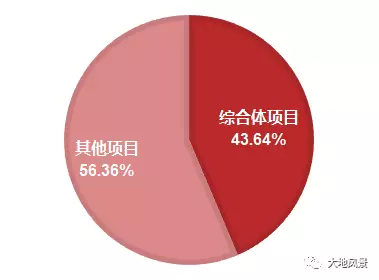

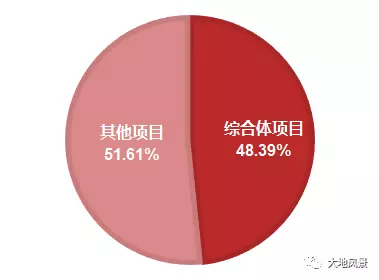

旅游综合体项目已成为旅游大资本项目的主要形式。经不完全统计,京津冀地区106个重点旅游投资项目中,旅游大型综合体项目有38个,占比35.85%,投资总额5828.26亿元,占全部项目投资总额的43.64%。其中31个百亿元以上旅游投资项目中,旅游综合体项目为15个,占比近50%。

各旅游投资项目数量和占比

旅游综合体投资总额占比

百亿元旅游项目占比

数据来源:网络数据(不完全统计)

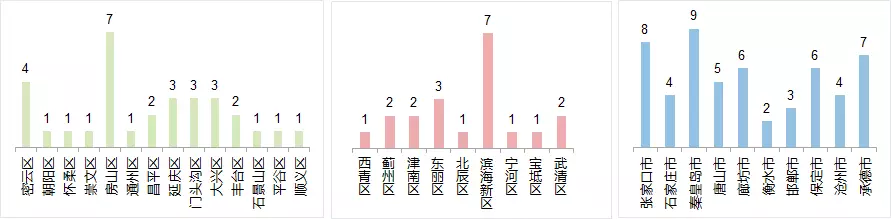

京津冀内部的旅游投资热点区域是近郊区和政策性热点地区(如冬奥会)。北京市旅游投资热点区域:房山区、密云区、延庆区、门头沟区、大兴区。天津市旅游投资热点区域:滨海新区、东丽区。河北省旅游投资热点区域:秦皇岛、张家口、承德、保定、廊坊。

京津冀地区旅游投资项目分布

数据来源:网络数据(不完全统计)

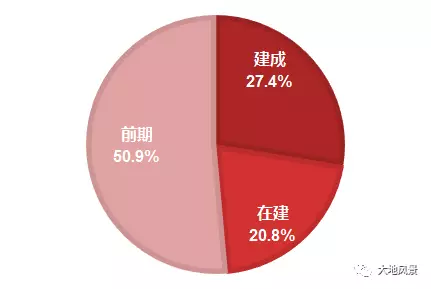

政策性热点驱动,京津冀地区旅游特色小镇渐成投资热点。京津冀地区,特色小镇项目的投资数量位居第二位,占比近17%;中青旅、华侨城集团、华润集团、中信集团、华夏幸福基业、绿地集团等大型集团纷纷在京津冀地区布局特色小镇建设;华夏幸福基业逐渐将产业小镇作为集团主业之一,华侨城集团主打文旅小镇;除此之外,南国置业、滨江集团、华斯股份、棕榈股份等企业集团后续有望积极参与河北及雄安新区的特色小镇建设。旅游投资项目以前期筹备为主,建成项目比例较小。京津冀整个地区旅游投资项目建设目前以在建和前期筹备为主,建成项目比例仅为27.4%。出现这种情况的原因是因为近两年京津冀协同发展持续火热,旅游投资项目呈明显的增多趋势,而且基本都是旅游大型项目,开发建设周期较长,因此,多数目前还处于前期和在建阶段。

数据来源:网络数据(不完全统计)

2.旅游投资热点领域

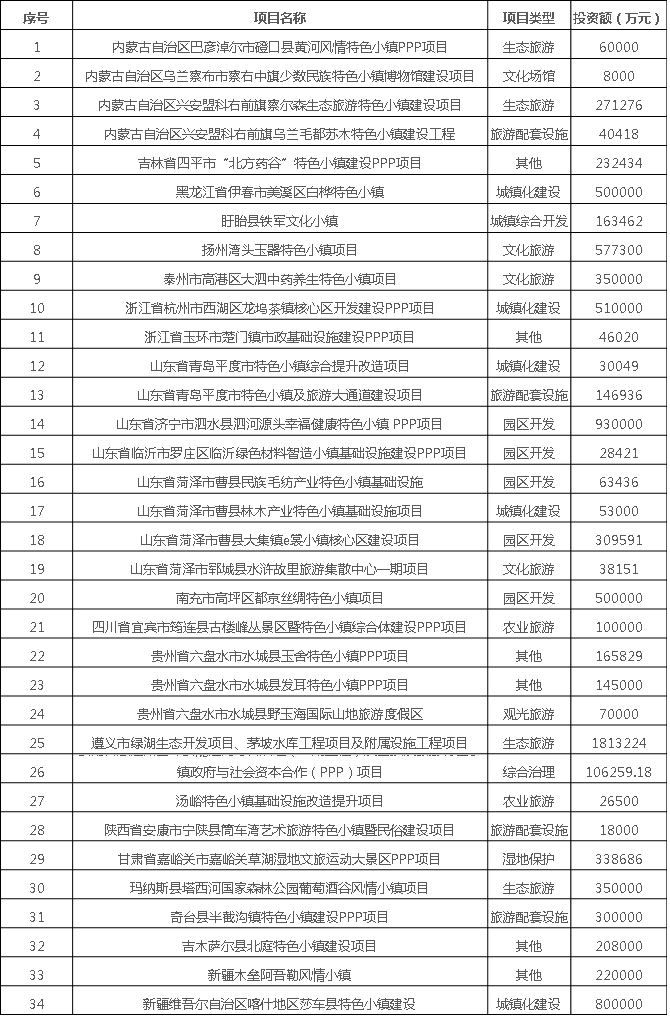

2016年7月20日,《关于开展特色小镇培育工作的通知》发布,全国范围内特色小镇培育工作由此开始,2016年10月、2017年7月,第一批127个和第二批276个中国特色小镇名单相继出炉,国家层面政策的不断出台引导,令特色小镇成了我国城镇化进程中新出现的热词,特色小镇也迅速成为社会资本的投资热点。2018年,我们认为特色小镇依然是文旅行业最为追捧的投资项目类型。PPP模式是特色小镇的主要投融资方式。截至2017年12月底,全国特色小镇PPP投资项目共计34个,项目总投资额为952亿元,单个项目平均投资额为28亿元。

数据来源:财政部

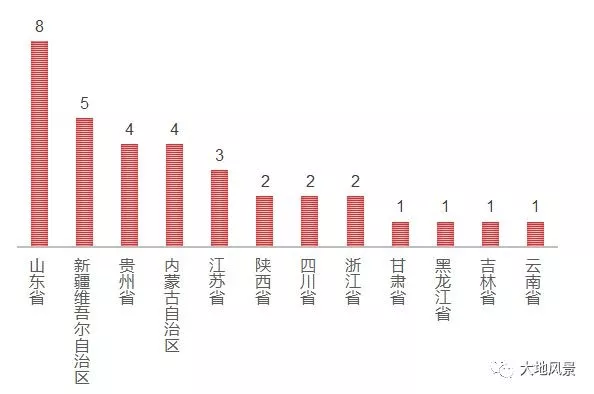

特色小镇PPP项目主要分布在山东、新疆、贵州和内蒙古。特色小镇PPP项目主要分布于我国12个省区;分别为山东省、新疆、贵州省、内蒙古、江苏、陕西、四川、浙江、甘肃、黑龙江、吉林、云南;山东省特色小镇PPP项目有8个,数量最多;其次为新疆、贵州省和内蒙古。

数据来源:财政部

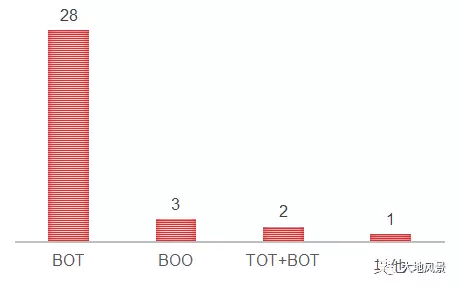

超八成特色小镇PPP项目采用BOT运作模式。从运作模式来看,28个特色小镇PPP项目采用BOT模式,占比82.4%。特色小镇PPP项目运作模式还包括BOO、TOT+BOT等。

项目数量

项目占比

数据来源:财政部

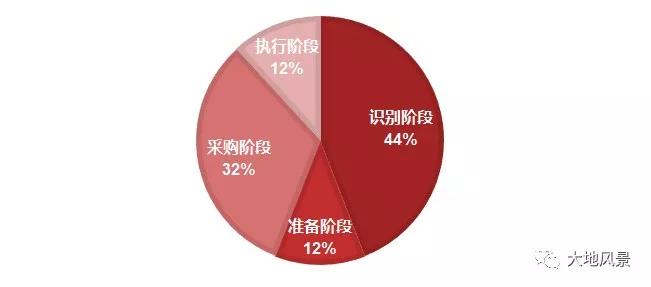

BOT模式的最大特点是获得政府许可和支持,一方面,企业有可能会得到优惠政策,拓宽其融资渠道;另一方面,也为政府干预提供了有效途径。特色小镇PPP项目落地率相对较高。相对于其他旅游PPP项目,特色小镇PPP项目落地率相对较高。达到采购和执行阶段的特色小镇占比44%。处于前期阶段的特色小镇PPP项目占比56%。其中处于识别阶段及准备阶段的项目分别占44%、12%。

数据来源:财政部

3旅游投资新蓝海

2016年11月,体育总局等九部门联合印发《航空运动产业发展规划》,提出到2020年,建立航空飞行营地2000个,并将“推进航空飞行营地建设”作为专栏之首提到《规划》主要任务的高度。随后国家发改委《关于做好通用航空示范推广有关工作的通知》推出第一批15家航空飞行营地示范工程。随着相关政策的不断完善,2018年低空旅游必将成为旅游投资领域的新蓝海。

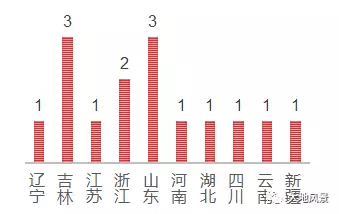

目前我国有15个航空飞行示范营地。从地区分布来看,主要集中在我国东部和中部地区,以吉林、山东和浙江最为集中。从产业基础来看,航空飞行营地的选址一般主要依托旅游景区、生态旅游区、农业示范区、高新产业园区、航空小镇以及机场。

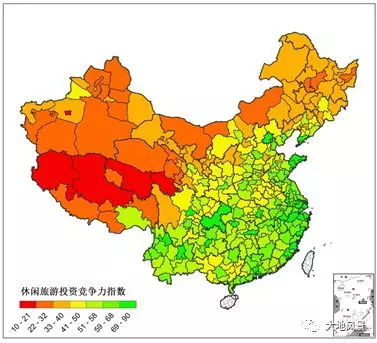

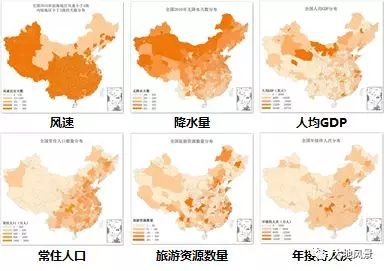

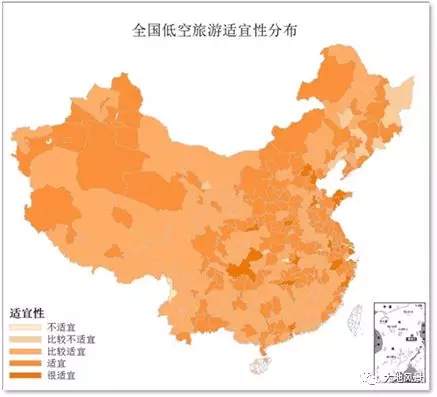

以六大指标构建低空旅游建设适宜性评价模型,采用GIS空间分析法对全国345个地级市低空旅游建设情况进行综合分析,得出:东部沿海地区,中部地区,西部新疆、西藏部分城市较适宜开发低空旅游。

数据来源:大地云游

适宜开发低空旅游城市TOP20是无锡、武汉、天津、长沙、南京、重庆、西安、郑州、杭州、温州、广州、济南、青岛、中山、北京、上海、舟山、烟台、珠海、厦门。

适宜开发指数数据来源:大地云游

4.旅游投资热点市场

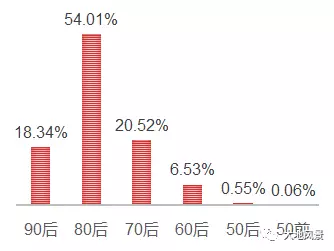

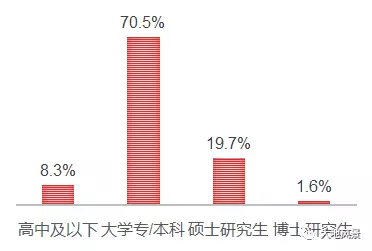

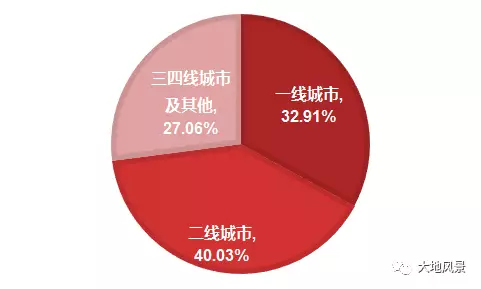

旅游投资热点市场是新中产阶级。新中产阶级不是指财富、地位、身份,而是指更加注重细节、质量、品味、创意、个性文化。相对于中产阶级而言,新中产主要新在价值观和生活方式上,他们具有清晰的、符合当代商业美学的审美趣味,具有新的消费观念,将更多的时间和金钱投入到自我修养提升上,消费支出中与体验有关的商品和服务越来越多。新中产阶级大多是80后、接受过高等教育、大多在一二线城市。

数据来源:《2017年新中产白皮书》

新中产阶级市场群体庞大。根据《2017年新中产白皮书》,我国目前拥有2.4亿的

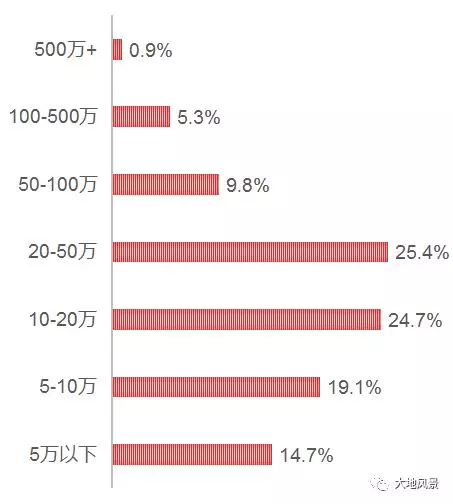

中产阶级群体。约占总人口数的17.3%;据麦肯锡预测,2022年,76%中国城市家庭将达到中产阶级收入水平;经济学人智库《中国消费者2030年面貌前瞻》指出,2030年,近35%人口(4.8亿人)将达到中高收入和高收入人群标准。新中产阶级具有拥有高收入和资产水平。新中产群体中净收入(除去各项开支的家庭净收入)10-50万和可投资资产20-500万,这两个群体都占据了一半以上,且两者存在交叉,他们是新中产的中坚力量。

净收入

可投资资产数据来源:《2017年新中产白皮书》

波士顿咨询公司(BCG)和阿里研究院联合发布的中国消费趋势报告指出,预计到2020年,中国消费总量增长的81%将来自中产阶层。新中产阶层的消费市场充满巨大的商业潜力。

数据来源:《2017年新中产白皮书》

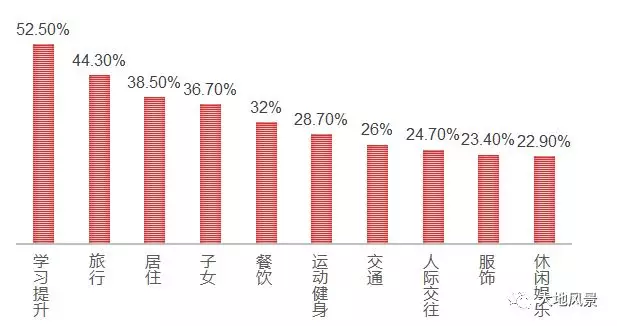

新中产阶级消费意愿强烈,致力于提升自我。近年来,新中产的消费逐渐升级,实物类的消费逐渐减弱,体验类、服务类的消费大幅度提升。学习与自我提升成为新中产排名第一的消费,说明了新中产阶级对于提升自我的一个追逐,这也得益于日益成熟的知识和IP付费产业;旅行,是新中产排名第二的消费领域,学习提升、旅行都是对新中产的内涵提升。旅行已成为新中产标配。未来一年,93.3%的人有出游计划。86%的人倾向于自由行。而73.9%的人倾向于中东、非洲、拉丁美洲这些相对冷门的旅游目的地。

数据来源:《2017年新中产白皮书》

在旅行上,新中产阶级毫无疑问是一群既有坚实、又有能力的人。因此未来针对新中产的旅游投资开发更应注重体验和服务。5旅游投资热点模式

旅游PPP是基于旅游开发对基础设施与公共服务设施大量依赖的属性,基于旅游综合开发中所涉及的建设项目,需要政府大力扶持的一些产业基础,而构建起来的最佳开发建设模式。通过PPP的方式来进行旅游项目的开发与建设,已成为旅游投资的重大突破与发展方向。

2017年全国PPP项目总数量为14059个,旅游PPP项目数量为862个,排名在交通运输类、生态建设和环境保护类型之后,占PPP项目总数的6%。这个比例远高于旅游投资在资本市场的比例,比较符合旅游产业的发展需要,而且未来仍有较大的增长空间和机会。旅游是PPP模式投资的热点领域之一。

2017年PPP项目总投资额 177478亿元。交通运输类项目投资额最高,总投资额为54992亿元,其次是市政工程、城镇综合开发。旅游类项目总投资额为11169亿元,位居第四。

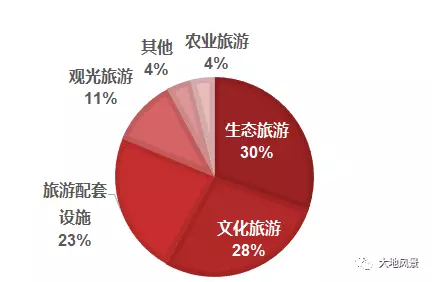

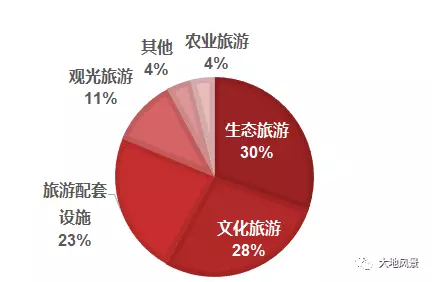

旅游类PP项目类型数量占比

旅游PPP项目投资额占比

数据来源:财政部

旅游类PPP项目涉及生态旅游、文化旅游、旅游配套设施、观光旅游、农业旅游等类型;生态旅游、文化旅游、旅游配套设施是PPP投资的三大旅游类型。数量占旅游PPP项目总数的81%,投资额占旅游PPP项目总投资额的76%。

数据来源:财政部

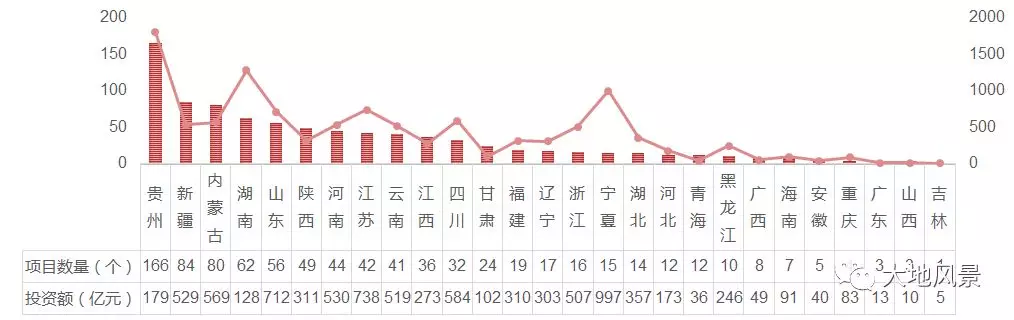

旅游PPP项目主要分布在贵州、新疆和内蒙古。2017年旅游PPP项目涉及我国27个省市自治区,旅游PPP项目分布区域进一步扩大,占34个省市自治区的79%;中西部地区项目数量明显多于东部地区。表明中西部省份由于财力较为薄弱,相对于东部地区更倾向于采用PPP模式。贵州省是旅游PPP投资的最热点省份。有PPP旅游投资项目166个,投资额高达1799亿元。

数据来源:财政部

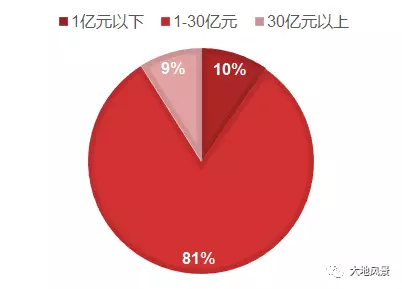

投资规模主要集中在1-30亿元之间。项目数量有702个,占比81%。百亿元以上旅游PPP项目有14个。1宁夏·银川丝绸之路国际旅游博览园观光旅游500 亿元2宁夏银川旅游观光轨道交通工程旅游配套设施380 亿元3浙江省海盐滨海国际度假区旅游配套设施270 亿元4湖北省环洪湖绿道PPP项目观光旅游228 亿元5湖南省张家界市天门仙境小镇PPP项目其他193 亿元6湖南省永顺县世界民族文化旅游综合开发PPP项目文化旅游185 亿元7贵州省遵义市绿湖生态开发项目、茅坡水库工程项目及附属设施工程项目生态旅游181 亿元8四川省内江市资中县古城文化旅游产业示范园项目文化旅游154 亿元9山东省菏泽市单县浮龙湖旅游度假区项目生态旅游150 亿元10云南省曲靖市沾益县海峰自然保护区生态旅游开发项目生态旅游126 亿元

旅游PPP项目投资额TOP10数据来源:财政部78%的旅游PPP项目处于前期阶段。其中处于识别阶段的最为集中,有551个项目,占比64%。达到采购阶段和执行阶段的项目仅有186个,占比仅为22%。PPP项目周期长,投资大,回报低,再加上融资难、运营模式复杂等因素,使得在不考虑项目入库时间情况的前提下,入库项目落地率整体偏低。